よくあるご質問

Q【BIG給与計算Neo】令和6年 賃金台帳の年末調整計算結果欄の各項目の見方

Aこの質問に対する回答

賃金台帳の年末調整計算結果欄の各項目については、以下の内容でご確認ください。

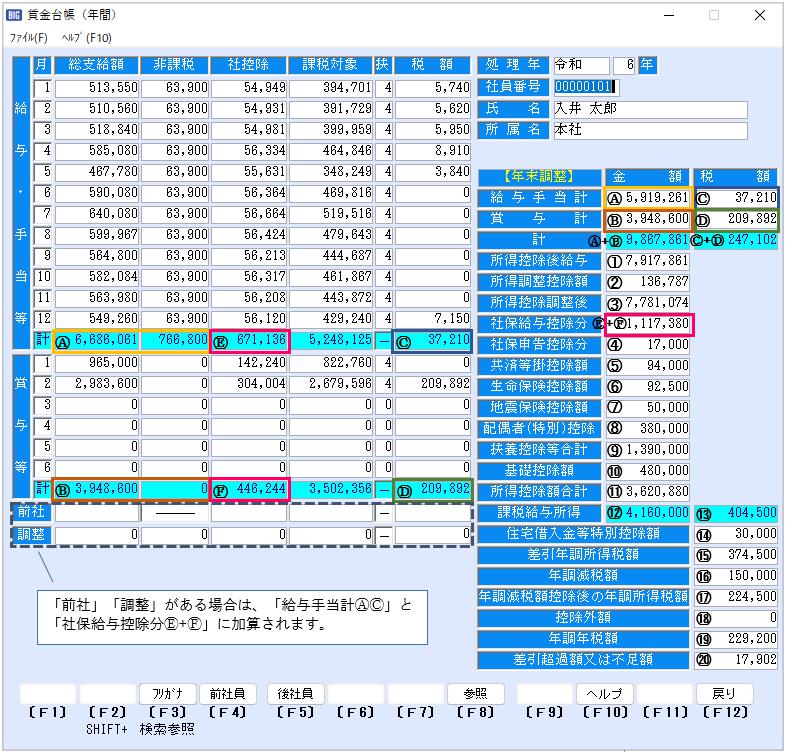

例)単独年調の年末調整計算後の賃金台帳

最後給与・・・12月の月例更新を行っていない場合、12月欄は0円の表示ですが、「給与手当計ⒶⒸ」と「社保給与控除分」に給与金額が加算されています。

最後賞与・・・最後の支給回数の賞与更新を行っていない場合、その回数欄は0円の表示ですが、「賞与計ⒷⒹ」と「社保給与控除分」には賞与金額が加算されています。

①所得控除後給与

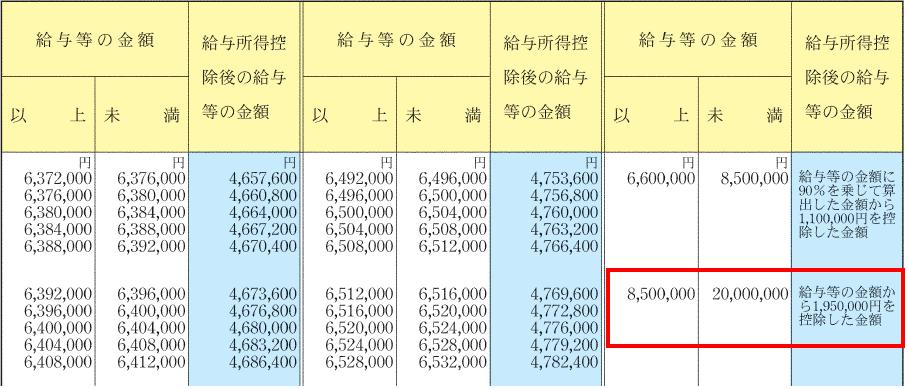

(Ⓐ給与手当計+Ⓑ賞与計)の金額を、『年末調整のしかた(国税庁発行)』の51ページ~「令和6年分の年末調整等のための給与所得控除後の給与等の金額の表」に当てはめます。

例の場合 9,867,861 - 1,950,000 = 7,917,861

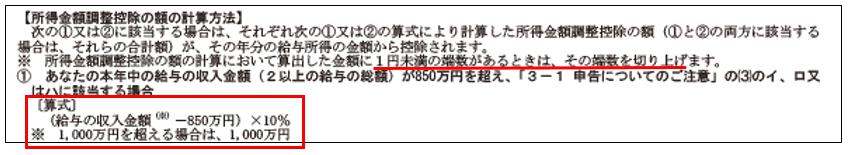

②所得調整控除額

「所得金額調整控除申告書」に該当する場合、申告書裏面の算式より計算されます。※1円未満の端数切り上げ

例の場合 (9,867,861 - 8,500,000)× 10% = 136,786.1 ⇒ 端数処理後 136,787

③所得控除調整後

「①所得控除後給与」から「②所得調整控除額」を差引きます。

例の場合 7,917,861 - 136,787 = 7,781,074

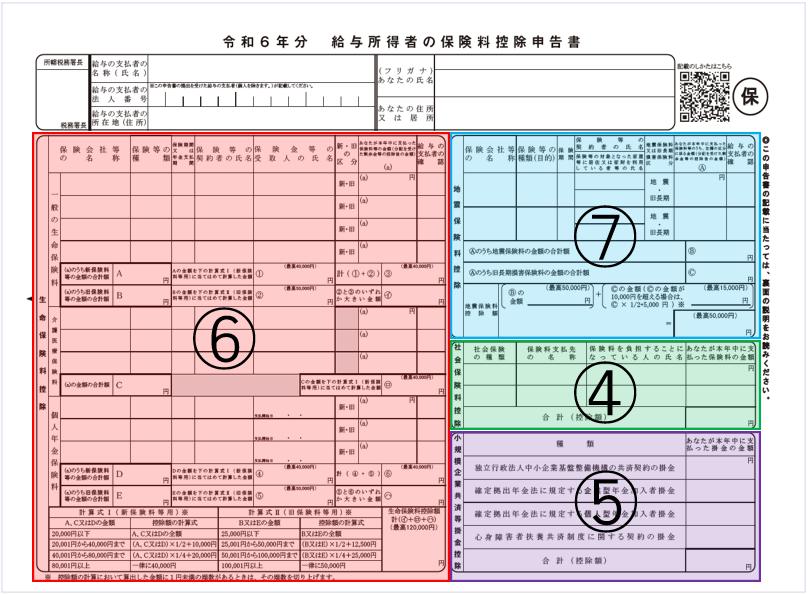

④社保申告控除分、⑤共済等掛控除額、⑥生命保険控除額、⑦地震保険控除額

「給与所得者の保険料控除申告書」の入力内容より計算されます。

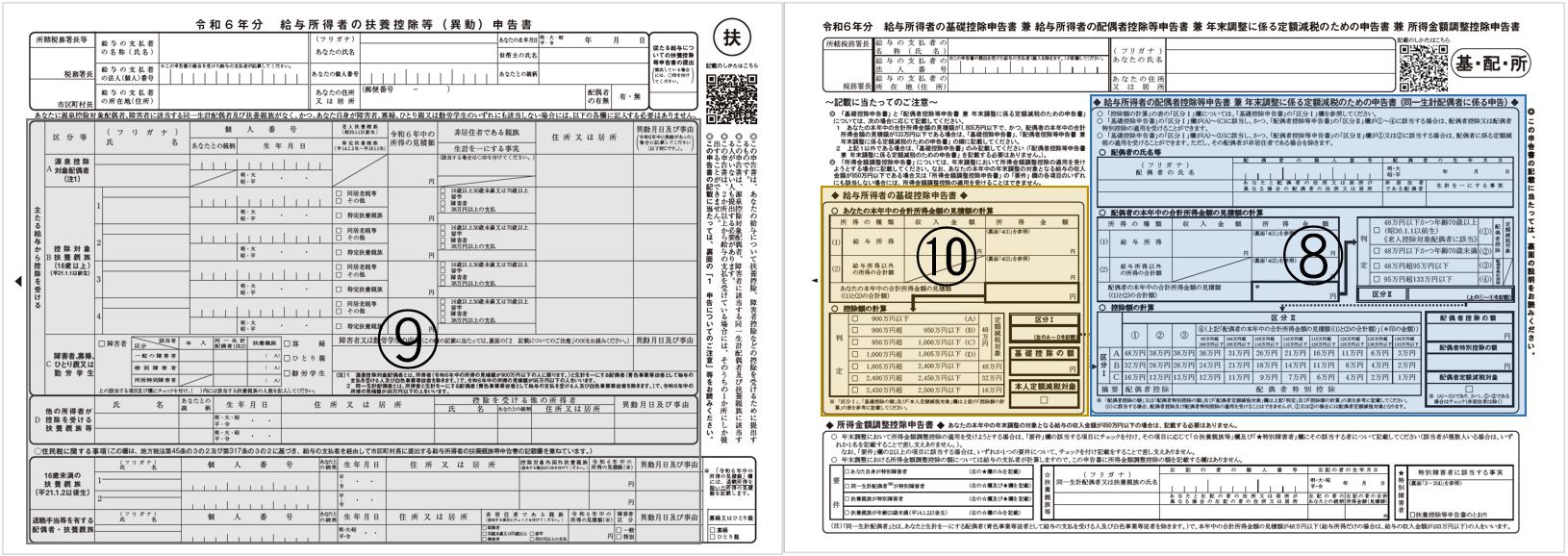

⑧配偶者(特別)控除、⑨扶養控除等合計、⑩基礎控除額

「給与所得者の扶養控除等(異動)申告書」「給与所得者の基礎控除申告書」「給与所得者の配偶者控除等申告書」の入力内容より計算されます。

⑪所得控除額合計

「Ⓔ+Ⓕ 社保給与控除分」「④社保申告控除分」「⑤共済等掛控除額」「⑥生命保険控除額」「⑦地震保険控除額」「⑧配偶者(特別)控除」「⑨扶養控除等合計」「⑩基礎控除額」を合計します。

⑫課税給与所得

「③所得控除調整後」から「⑪所得控除額合計」を差引きます。※1,000円未満の端数切り捨て(速算表の注記)

例の場合 7,781,074 - 3,620,880 = 4,160,194 ⇒ 端数処理後 4,160,000

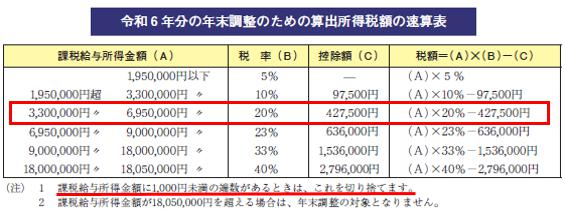

⑬算出所得税額

「⑫課税給与所得」を、『年末調整のしかた(国税庁発行)』の「年末調整のための算出所得税額の速算表」に当てはめて求めます。

例の場合 4,160,000 × 20% - 427,500 = 404,500

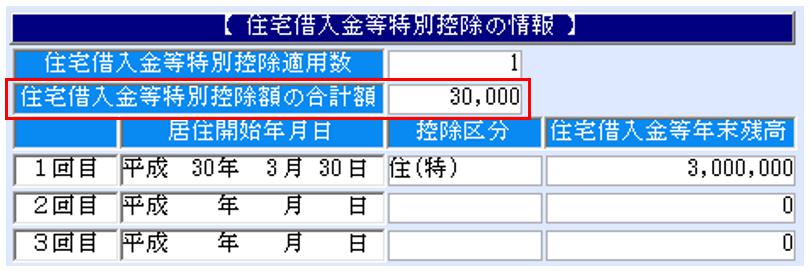

⑭住宅借入金等特別控除額

年末調整データ登録画面に入力した「住宅借入金等特別控除額の合計額」を使用します。

⑮差引年調所得税額

「⑬算出所得税額」から「⑭住宅借入金等特別控除額」を引きます。

例の場合 404,500 - 30,000 = 374,500

⑯年調減税額

本人が条件に該当、かつ配偶者や扶養親族もそれぞれ条件に該当する場合の控除額の合計

※一人につき30,000円を控除

| 条件 | 人事マスタの設定 | |

| 本人 | 年末調整計算対象者 | 「各種区分」 税区分:甲欄 年末調整区分:年調計算あり かつ、合計所得金額の見積額が1,805万円以下 |

| 配偶者 | 同一生計配偶者 & 居住者 | 「扶養親族の構成」 配偶者:○ 同一生計配偶者:○ 非居住者:× |

| 扶養親族 | 居住者 | 「扶養親族の構成」 氏名や生年月日等の入力:あり 非居住者:該当なし |

⑰年調減税額控除後の年調所得税額

「⑮差引年調所得税額」から「⑯年調減税額」を引きます。

例の場合 374,500 - 150,000 = 224,500

※「⑮差引年調所得税額」 > 「⑯年調減税額」の場合に表示されます。

⑱控除外額

「⑯年調減税額」のうち「⑮差引年調所得税額」から控除しきれなかった額を表示します。

※「⑯年調減税額」 > 「⑮差引年調所得税額」の場合に表示されます。

⑲年調年税額

「⑰年調減税額控除後の年調所得税額」に復興特別所得税の掛け率(102.1%)を乗じて、復興特別所得税を含めた年税額を計算します。最終的に納めなければいけない税額です。※100円未満の端数切り捨て

例の場合 224,500 × 102.1% = 229,214.5 ⇒ 端数処理後 229,200

⑳差引超過額又は不足額

徴収済み税額「Ⓒ給与手当の税額+Ⓓ賞与の税額」と「⑲年調年税額」より、差額を計算します。

例の場合 247,102 - 229,200 = 17,902 ※17,902円の還付となります。

徴収済み税額より年調年税額の方が少ない場合は、超過分を返金して精算します。

※「Ⓒ給与手当の税額+Ⓓ賞与の税額」 > 「⑲年調年税額」 ⇒ 還付(正数表示)

徴収済み税額より年調年税額が多い場合は、不足分を徴収して精算します。

※「Ⓒ給与手当の税額+Ⓓ賞与の税額」 < 「⑲年調年税額」 ⇒ 徴収(マイナス表示)

簡易マニュアル『 令和6年 賃金台帳の年末調整計算結果欄と年末調整明細表の各項目の説明 』を参照下さい。

マニュアルのダウンロードには、ICS会員番号とパスワードが必要となります。会員証をご確認下さい。

<関連FAQ>

ID #11181

最終更新:

投稿タグ

関連記事

- Q【BIG給与計算Neo】源泉徴収票の「控除対象扶養親族の数」・「16歳未満扶養親族の数」・「障害者の数」の内訳について

- Q【BIG給与計算Neo】源泉徴収票の印字内容

- Q源泉徴収票(A4サイズ)の右側が印字されない

- Q【BIG給与計算Neo】法定調書合計表(転記資料)の印字内容

- Q【BIG給与計算Neo】法定調書合計表(転記資料)の「参考:前社分」に中途入社の前職分が反映されない

- Q【BIG給与計算Neo】令和6年分の年末調整対応バージョンをインストールする前に、年末調整のデータ登録を行って問題ありませんか?

- Q【BIG給与計算Neo】令和6年分の年末調整の流れ・操作手順

- Q本年最後の支給(12月給与)で年末調整の還付額(または徴収額)を精算する場合

- Q本年の給与・賞与の支給完了後、年末調整の還付額(または不足額)を計算する場合

- Q本年最後の支給(12月賞与)で年末調整の還付額(または徴収額)を精算する場合

- Q【BIG給与計算Neo】中途入社社員の前職情報を登録したい

- Q【BIG給与計算Neo】令和6年 年末調整明細表の各項目の説明

- Q年末調整データ登録の「(1)給与所得 収入金額」は1月~12月まで含まれた金額か?

- Q【BIG給与計算Neo】収入金額850万円超で所得金額調整控除申告書の提出ありの場合の所得金額の算出方法は?

- Q年末調整データ登録の「調整額」とは?

- Q年末調整データ登録の「(1)給与所得の収入金額」に前職の収入は含まれますか?

- Q【BIG給与計算Neo】扶養親族の設定

- Q「生命保険料控除」や「地震保険料」等の入力欄がたりない

- Q人事マスタの「配偶者申告」とは?

- Q【BIG給与計算Neo】扶養親族等の対象年齢、生年月日について

- Q「年末調整明細表」の※印はなぜつくのでしょうか?

- Q「寡婦」・「ひとり親」の設定方法

- Q【BIG給与計算Neo】源泉徴収票の「住宅借入金等特別控除可能額」の印字について

- Q【BIG給与計算Neo】住宅借入金等特別控除申告書の入力方法

- Q【BIG給与計算Neo】「老親等」の設定方法

- Q給与支払報告書(総括表)の「特別徴収」を「普通徴収(退職者を除く)」へ変更したい

- Q休職中の社員も年末調整できますか?(最後給与の場合)

- Q給与支払報告書(総括表)の市区町村ごとの人数や受給者総人員(報告人員)が合わない

- Q年末調整データ登録の「国民健康保険料」や「国民年金保険料」などの入力について

- Q総支給額2,000万円を超える場合、「年調計算なし」に設定しておく必要はありますか?

- Q年末調整の計算後に、賃金台帳を直接変更する事は出来ますか?

- Q年末調整データ登録の社員一覧に表示されない社員がいます。どうしてですか?